興哥就事論事 EP230 連巴菲特也凍未條

巴菲特大砍蘋果一半持股

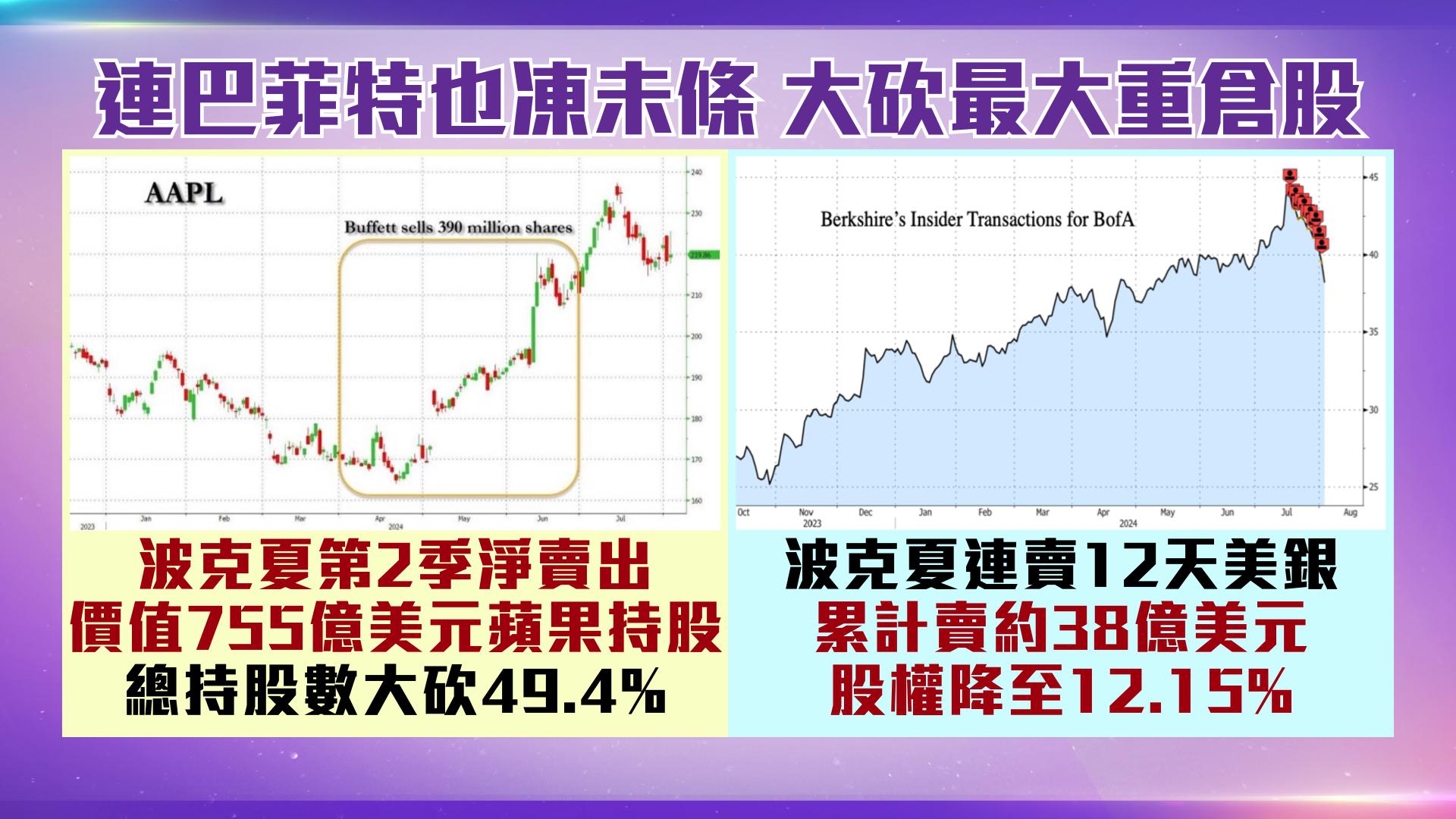

「股神」巴菲特的波克夏公司第2季已脫售將近一半的蘋果公司股票,波克夏第2季淨賣出價值755億美元的蘋果公司持股,總持股數大砍49.4%,到6月底時剩下4億股,價值842億美元。

巴菲特第1季即減持蘋果股票13%,並在5月股東會上暗示是基於稅務理由。巴菲特說:2024年小幅減碼蘋果長期而言對股東有利,以防萬一美國政府將來為填補財政赤字缺口而調高資本利得稅。然而,如此大規模脫售持股,顯示不只是出於節稅動機。

- 8月1日,蘋果也披露了2024財年第三財季(自然年第二季度)業績。在大中華區的表現卻令市場失望,營收同比下降6.5%至147億美元,低於市場預期的153億美元。引發人們擔憂蘋果在其最重要的海外市場之一正在失勢。

- 截至6月30日,持有的約4億股蘋果股票,價值842億美元,市場人士認為,減持蘋果股份並不令人意外,但減持的規模出人意料。關鍵問題-巴菲特是否在第三財季持續減持蘋果,甚至可能完全清倉。

波克夏也大賣美銀

波克夏也大賣第二大持股美銀(BofA)。波克夏已經連賣12天,目前累計脫售了價值約38億美元的持股,如今在美銀的股權降至12.15%。美銀股價從2023年10月底低點到2024年7月波克夏開始減持股票,期間股價大漲75%。

Edward Johnes股票研究分析師沙納漢說:「巴菲特似乎不愛銀行股了。近年來頻頻拋售銀行股。」更出清摩根大通和富國銀行股票。

波克夏現金部位飆到9兆…巴菲特看到什麼?

上季波克夏共賣出價值755億美元股票

隨著標普500指數在7月中旬創下歷史新高,巴菲特開始拋售股票,上季波克夏共出售價值755億美元的股票,這是波克夏連續第7個季度,賣出的股票多於買入的股票。

截至2024年6月30日,波克夏股權投資的總公允價值中,72%集中於美國運通、蘋果、美國銀行、雪佛龍和可口可樂,持股市值分別為351億美元、842億美元、 411億美元、186億美元、255億美元。

現金部位來到9兆元

路透報導:巴菲特旗下集團數10個業務季度利潤創歷史新高,截至6/30,現金部位從1,890億美元飆升至2,769億美元(約9.02兆元台幣)。

波克夏握有鉅額現金,可能顯示巴菲特對美國經濟的擔憂,而許多投資者都將波克夏的動作視為風向球。

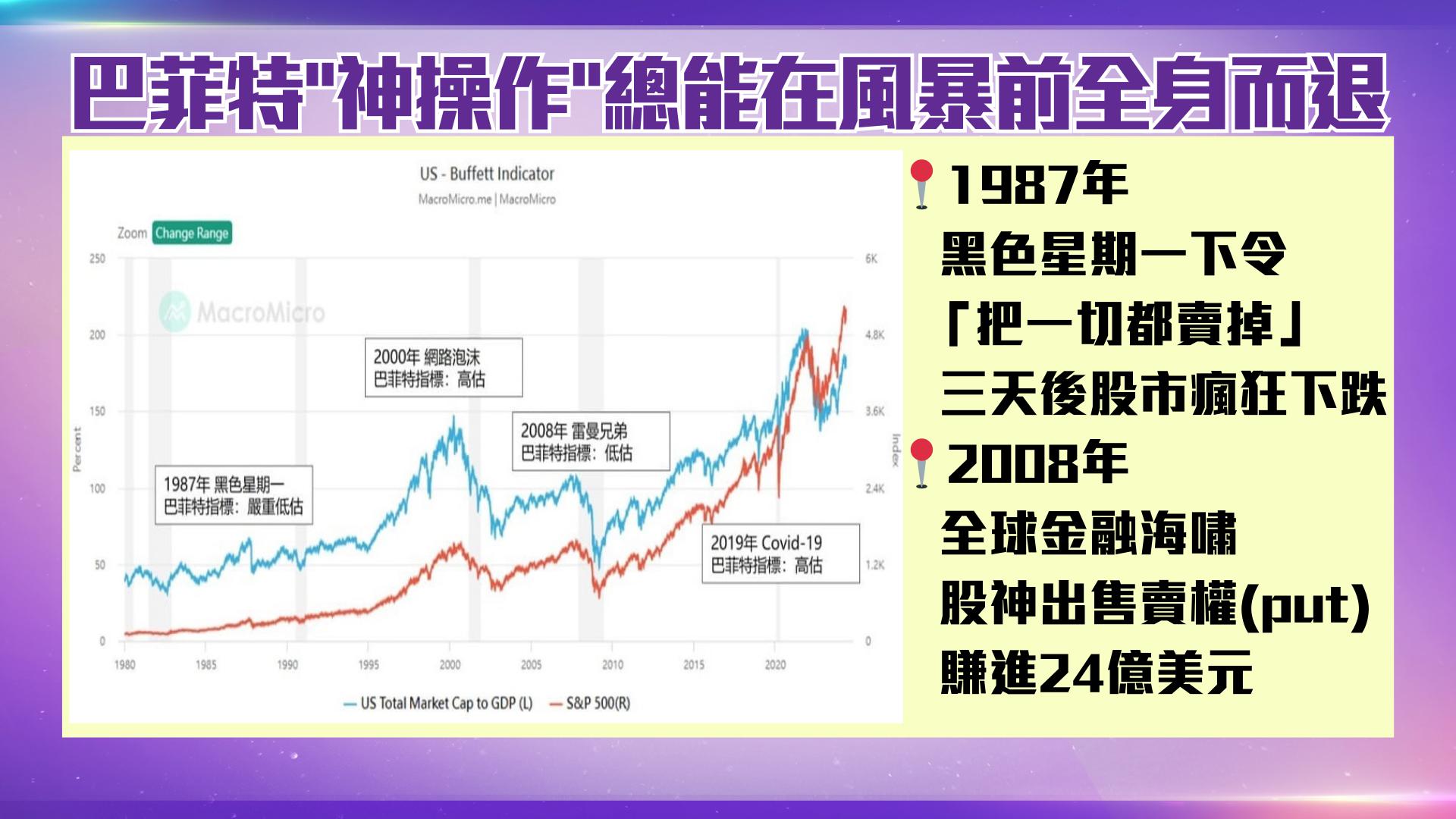

- 反映市場過熱的巴菲特指標(股市總市值/GDP比值)目前已飆升至180%以上,顯示出市場的嚴重高估。

- CFRA Research分析師Cathy Seifert:波克夏的拋售行為可能是出於對經濟衰退的擔憂,並指出波克夏正為經濟疲軟做好準備。

- Edward Jones分析師Jim Shanahan:巴菲特超預期的拋售行動,是一個「賣出信號」。

巴菲特神操作 總能在風暴前全身而退

- 1987年黑色星期一股市大崩盤前三天,還是有大量的人湧入市場,對前景一片看好,巴菲特卻下令「把一切都賣掉」。 三天後,股市瘋狂下跌,他的資產蒸發了3億美元,公司股價下跌25%以上。 在人們從大樓跳下來的時候,他一如往常看著文件。

- 2008年全球金融海嘯之際,股神大舉出售賣權(put),他旗下的波克夏海瑟威為此賺進24億美元。外媒報導,波克夏海瑟威在2004~2008年出售大批股市指數賣權,這些賣權綁定全球四大股市指數,估計2008~2017年間共為波克夏海瑟威賺進24億美元。

市場崩盤「錢跑去哪」?

事實上當前的總體經濟情勢遇到了兩大因素讓資金熱錢有大量流動,一是經濟衰退疑慮,資金轉向避險資產;第二個是日本升息所導致、國際大資本的進入股市的「免費錢」力度以不如以往。

美債殖利率暴跌,美債價格大漲

自 2022 年 3 月以來,美國聯準會開啟了數十年來最為激進的加息週期,直到2023年 9 月,Fed 才決定暫停加息步伐,將聯邦基準利率維持在 5.25%~5.50% 區間不變,到現在實現了利率八連凍,在此期間美債殖利率也持續向上攀升,一度創下近十多年來的歷史新高。

不過隨著非農就業數據公布助長 Fed 將火速降息的預期心理,美債殖利率也隨之暴跌。

- 對 Fed 利率最敏感的2年期美債殖利率從前值的4.163%,暴跌29.2個基點至 3.871%,觸及2023年5月4日來最低點。

- 指標性的10年期美債殖利率也從前值3.977%暴跌18.2個基點至3.795%,觸及2023年7月以來最低點

- 30年期美債殖利率從前值4.27%暴跌15.9個基點至4.11%,滑落至2024年2月以來最低水平。

另外,由於市場降息預期、經濟衰退疑慮,許多資金開始加速撤離風險性資產(股票、加密貨幣),轉而買進美國公債和其他避險資產。

日圓升息後,套利策略瓦解

日本央行將超寬鬆貨幣政策轉為緊縮,觸動日圓「套利交易」崩解,可能才是最主要的原因。Napier:最近日圓勁升,使投資人承受償還日圓貸款的壓力日增,不得不殺出之前借日圓買進的資產,例如:美國熱門科技股。這種日圓套利交易湧現平倉潮打壓美股價格,美國公債殖利率則持續下滑。

利用日圓進行「套利交易」最知名的例子就是美國股神巴菲特。巴菲特掌管的投資公司波克夏海瑟威(Berkshire Hathaway)截至2024年4月,已發行8次日圓債券,並將大部分籌措資金用來投資日股。

然而,如今日本央行宣布升息,市場預期匯價被大幅低估的日圓,未來將會持續升值。眾多投資者、投資機構採用的日圓套利策略將徹底瓦解,這也意味著全球股市資金進駐將會大幅減少。

一般留言