[置頂]興哥就事論事EP15-美國經濟完蛋了?

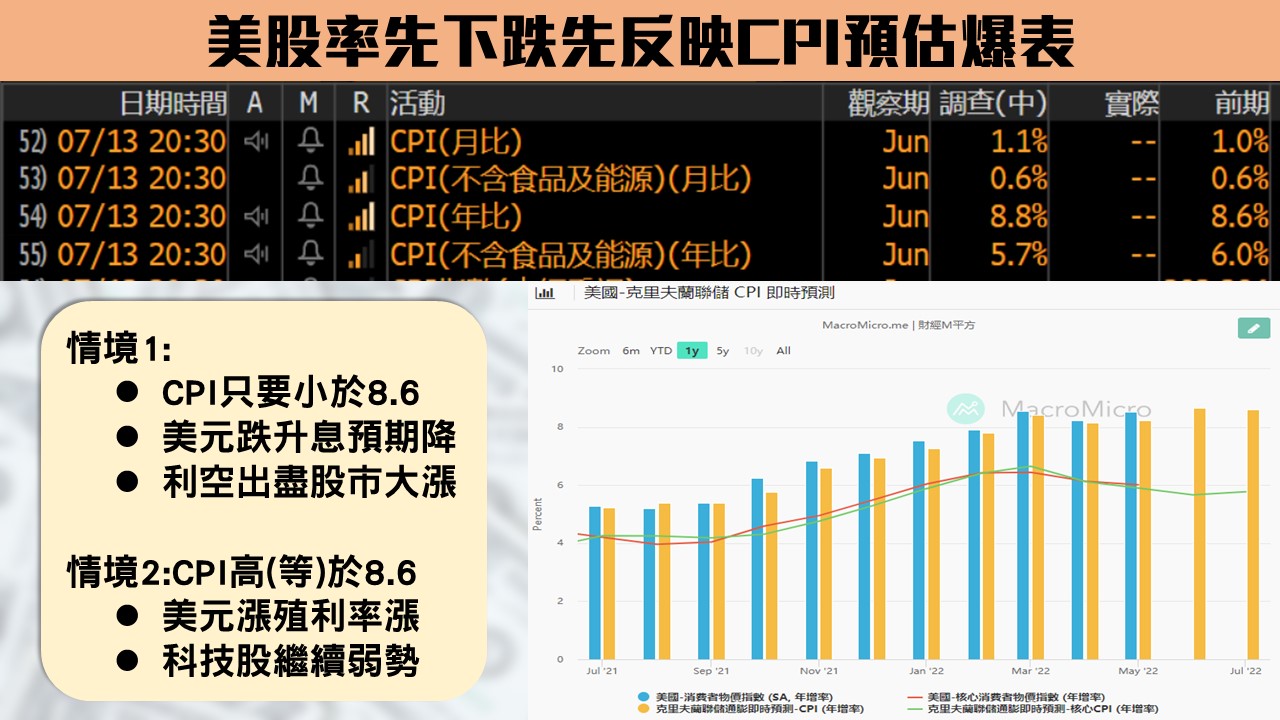

衰退1:美國6月CPI恐到8.8%

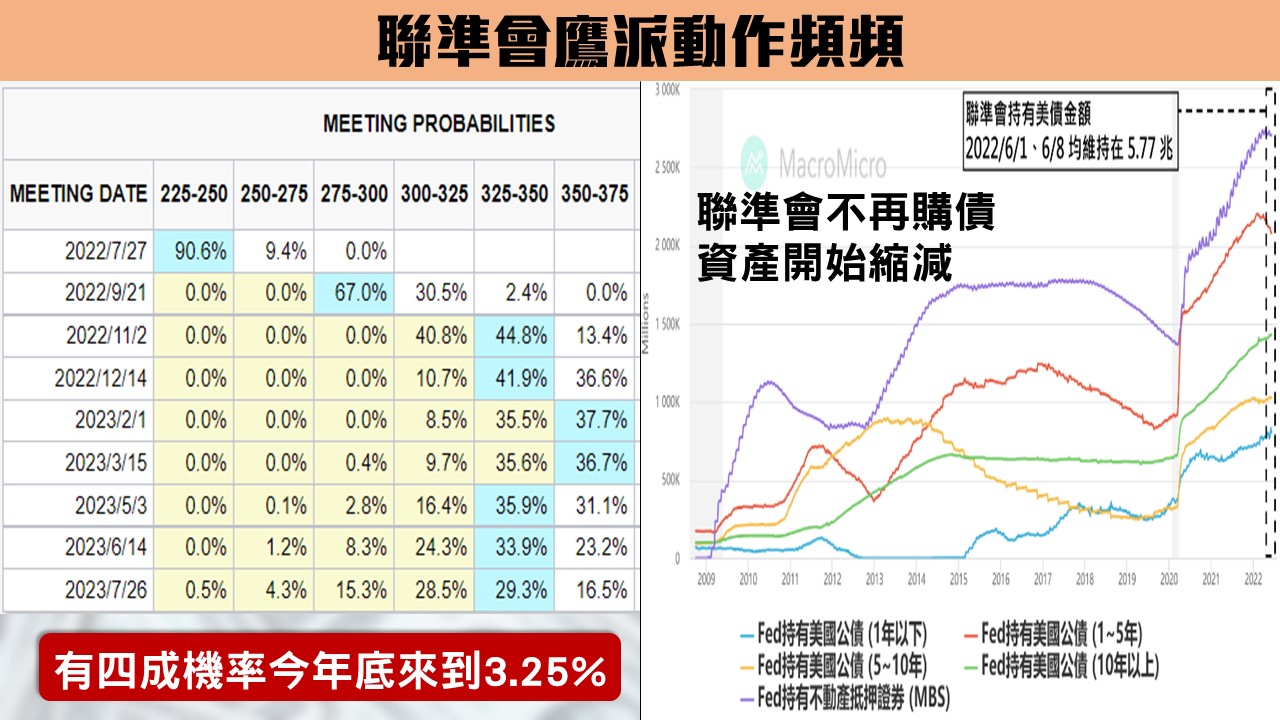

繼5月份年增率達8.6%之後,經濟學家普遍預測美國6月消費者物價指數(CPI)可達8.8%,為40年新高。此數據或許強化聯準會鷹派立場,而本月底聯邦公開市場委員會(FOMC)會議也將升息3碼。目前根據芝商所(CME)FedWatch 工具分析,聯邦基金利率期貨的交易員,超過90%預測7 月份升息 3 碼,而仍處高位的 CPI 數據,使的聯準會可能將以激進緊縮政策為理由來平息通膨。

尚皮耶(Karine Jean-Pierre)週一淡化 CPI 數據的意義,她說:「燃油和食品價格受到烏克蘭戰爭的嚴重持續影響」,因此週三發布的數據只是個回顧。6 月 CPI 數據已為過去式,而因本月能源價格大幅下跌,預計還會繼續下跌。

但這不是第一次白宮為 CPI 數據打預防針,美國 3 月和 5 月 CPI 數據發布前,白宮就不斷地預告 CPI 數據將高於預期,呼籲市場做好心理準備,期待消除大眾對通膨觸頂的預測。

衰退2:美元指數已飆20年新高,將影響跨國企業獲利

美元近期持續飆升,幾乎快與歐元等值,為20年來頭一遭。而美元狂升可能對美國公司不利,導致美國出口減少,這將會使的原本放緩的美國經濟成長再次地減弱。大摩分析師指出,美元指數Q2年增16%以上,相當於讓標普500企業芝每股盈餘削減約8%。對於在海外展開業務的美國公司,美元狂升會損害公司的利潤,所謂走強的美元在這些公司將國外收入兌換成美元時,再來匯回美國時,升值的美元會導致其收入貶值。舉例來說,美國電腦科技公司「微軟」(Microsoft),6月「由於不利的匯率變動」,下調4月至6月收益的展望。微軟更在最新一個會計年度,其海外業務稅前淨利為 361 億美元,高ˊ國內的 350 億美元,因此對海外業務的高度依賴,也就代表美元一旦走強,公司營運勢必得承受巨大壓力。例如:蘋果(Apple)、寶僑(Procter & Gamble)等大型跨國企業,近日在發佈財報時均嚴重告知,因美元升值所產生的匯損,其匯損導致獲利侵蝕的問題,將反映在未來財報數字上。更進一步,標普500指數成份股公司多達41%的收入來自美國以外地區。

美經濟不妙3:美國繼續鷹派

現金為王時代來臨

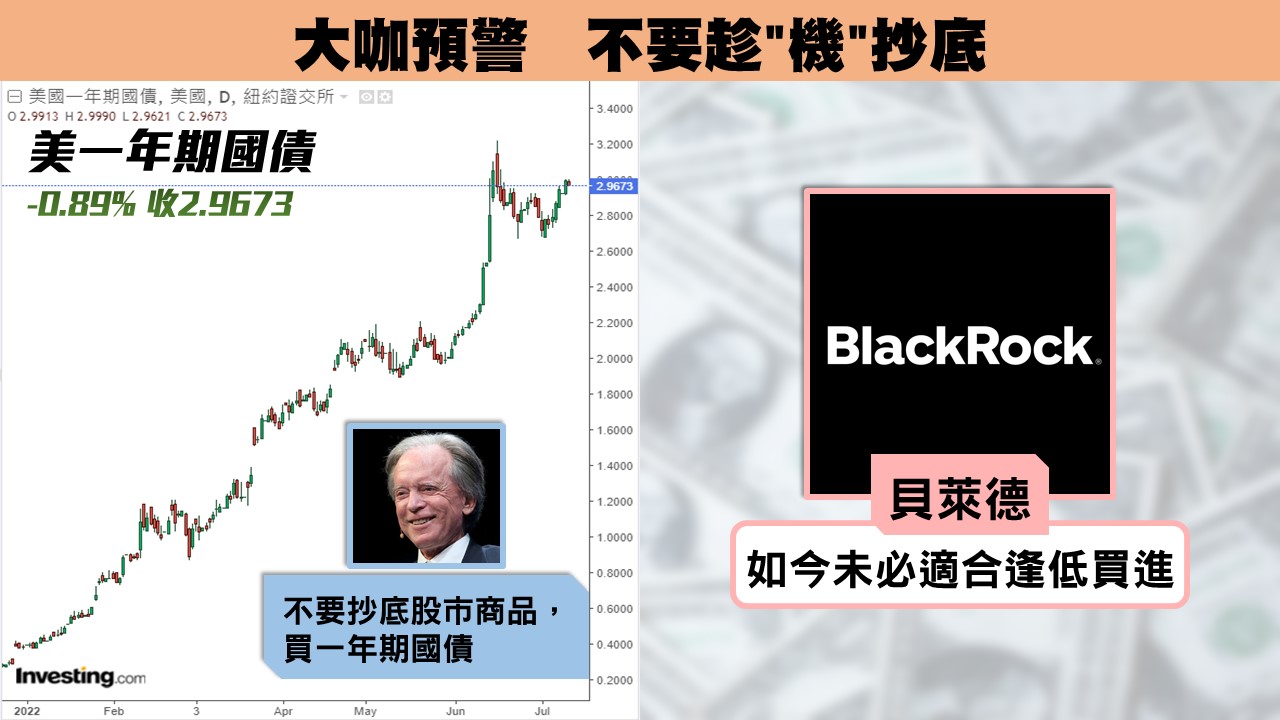

- 格羅斯:國債為唯一選擇。

未來,一年期國債和任何其他投資比較,國債是更好的選擇,12個月期國債殖利率為2.7%,此利率比貨幣市場基金、可說與所有其他投資都要好,主因為聯儲會可能「很快」將基準利率從現今的1.75%上調至3.5%。而現今債券市場對聯儲會利率可說是預期一致,於2023年第一季度市場定價顯示利率將達到這個水平。鑒於10年期國債殖利率約為3%,而去年年底時為1.5%,這意味著債券雖「風險降低」,但卻「幾乎不會有利潤」。

- 貝萊德:金髮女孩不再存在,通膨和經濟活動短期震盪將為常態。

決策者不會迅速介入、阻止資產價格的劇烈跌勢,因此當前情勢未必適合「逢低買進」,但波動幅度可能如1970年代。它更警告,美國聯準會(FED)也許將扼殺經濟活動重啟,直到傷害浮現時才改弦易轍。貝萊德表示過去20年股債同步上揚,投資人不該期待此種狀況持續發生。即是金髮女孩(Goldlocks)情境不復存在,眾人應保持敏捷,通膨長期居高不下和經濟活動的短期激烈震盪,將是未來常態。

結論:興哥看法為現在並不是在股市底部,也許七八月有超跌反彈一波,但美股很難在這裡直接V轉,雖科技類股仍然無優勢,唯解封概念股為操作主軸。

一般留言